8 новаций учета капитальных вложений в 2022

Все организации за редким исключением должны будут с 1 января 2022 года перейти на новый ФСБУ 26/2020 по учету капитальных вложений. Как и предыдущий ФСБУ 5/2019 по запасам новый ФСБУ 26/2020 предлагает ряд новаций в учете и определениях, которые ранее не формулировались.

Насколько предлагаемые новшества носят революционный характер и влияют на принципы учета нам всем предстоит разобраться уже совсем скоро.

Уже традиционно Минфин РФ выпустил Информационное сообщение ИС-учет-28 от 03.11.2020, в котором более простыми словами изложил основные факты, на которые стоит обратить внимание бухгалтерам и иным заинтересованным лицам.

Разработчик нового стандарта НРБУ БМЦ сразу дает ссылку, что данный ФСБУ разработан на основе МСФО (IAS) 16 «Основные средства», введенного в действие на территории Российской Федерации приказом Минфина России от 28 декабря 2015 г. N 217н. Поэтому МСФО (IAS) 16 можно и нужно читать в качестве первоисточника или более подробного описания.

При этом если в МСФО есть один стандарт МСФО (IAS) 16 «Основные средства», национальных стандартов в России будет два: ФСБУ 26/2020 о том, из чего складывается стоимость будущего объекта основных средств, и ФСБУ 6/2020 о его последующем отражении уже после принятия к учету. Оба стандарта вступают в действие с бухгалтерской отчетности за 2022 год.

Виктория Егошина, директор в департаменте аудита Crowe CRS, выделила 8 новаций нового ФСБУ 26/2020 и наиболее актуальные вопросы его применения:

-

Что вкладывает в понятие капитальных вложений разработчик стандарта?

-

Как учесть строительные материалы по-новому?

-

Усложнит ли жизнь бухгалтера компонентный учет основных средств?

-

Почему нужно отказаться от «котлового» метода учета капитальных вложений?

-

Какие затраты необходимо включить/ исключить из стоимости капитальных вложений?

-

Какое отношение имеет дисконтирование к стоимости капитальных вложений?

-

Чем грозит обязательная проверка капитальный вложений на обесценение?

-

Как перейти на новый стандарт с наименьшими трудозатратами?

На эти и другие вопросы, мы ответим в серии публикаций, посвященных новациям ФСБУ 26/2020.

Понятие капитальных вложений: новация ФСБУ 26/2020 №1

Понятие капитальных вложений не является новым само по себе для теории и практики бухгалтерского учета. Однако уже из самого определения вытекает первая новация ФСБУ 26/2020.

Она состоит в том, что понятие капитальных вложений теперь будет связано исключительно с объектами, которые будут учтены в качестве основных средств. Тогда как ранее понятие долгосрочных инвестиций было ассоциировано со всеми внеоборотными активами, куда, помимо основных средств, входили земельные участки и объекты природопользования, поисковые активы, а также нематериальные активы.

Для учета таких других объектов (кроме основных средств) нельзя применять понятие капитальные вложения и следует использовать обособленные субсчета для учета и обобщения информации о затратах, связанных с их приобретением и(или) созданием.

При этом под капитальными вложениями будут пониматься определяемые в соответствии с этим стандартом затраты организации на приобретение, создание, улучшение и (или) восстановление объектов основных средств. Данное утверждение в части приобретения или создания основных средств вопросов не вызывает, объекта основных средств еще нет. Что же касается улучшения или восстановления уже созданных объектов основных средств, то существенные затраты с этим связанные также будут называться и классифицироваться как капитальные вложения.

Учет строительных материалов по-новому: новация ФСБУ 26/2020 №2

Второй новацией ФСБУ 26/2020 можно назвать распространение действия стандарта на имущество, предназначенное для использования в процессе приобретения, создания, улучшения и (или) восстановления объектов основных средств.

Напомним, что ранее такое имущество учитывалось, как правило, в составе запасов до момента использования в процессе приобретения, создания, улучшения и (или) восстановления объектов основных средств. Наглядным примером такого имущества будут строительные материалы, приобретенные для строительства объекта основных средств.

Ранее приобретенные строительные материалы, находящиеся пока на складе, приходовались по Дебету счета 10 субсчета «Строительные материалы». И уже в момент их отпуска на строительство, сооружение или изготовление основных средств в учете делалась бухгалтерская запись по Дебету счета 08 и Кредиту счета 10 субсчета «Строительные материалы». С вступлением в действие ФСБУ 26/2020 такой порядок учета отменен.

Теперь руководству компании необходимо еще на этапе приобретения материальных ценностей определить цели их использования или применения. Если они были приобретены для создания в дальнейшем объекта основных средств, то должны быть учтены на счете 08 и представлены в разделе 1 Бухгалтерского баланса – Внеоборотные активы.

Стоит обратить внимание, что использование, как и раньше, для целей учета счета 10 может привести к сложностям в автоматизации учета и составлении отчетности. Кроме того, поскольку уже изначально необходимо будет определить цель приобретения материальных ценностей в применяемые формы первичных учетных документов, целесообразно добавить идентификационный код (буквенный или числовой), позволяющий зафиксировать цель приобретения и обосновать для дальнейшего учета в составе оборотных или внеоборотных активов.

Такая новация призвана устранить имевшее место несоответствие в классификации ценностей и связанных с ними затрат между оборотными и внеоборотными активами и увязать их с классификацией денежных потоков в отчете о движении денежных средств. Иными словами, все приобретаемые ценности, которые в дальнейшем приведут к возникновению объекта основных средств, и связанные с этим денежные потоки должны быть классифицированы соответственно, как внеоборотные активы в бухгалтерском балансе и денежные потоки от инвестиционной деятельности в отчете о движении денежных средств.

Компонентный учет основных средств: новация ФСБУ 26/2020 №3

К следующей новации ФСБУ 26/2020 можно отнести так называемый компонентный учет основных средств. Новый ФСБУ 26/2020 относит к капитальным вложениям затраты не только на первоначальное приобретение и создание объектов основных средств, но и последующее их улучшение и (или) восстановление. При этом подчеркивается, что такие затраты на улучшение и(или) восстановление должны соответствовать условиям признания капитальных вложений.

Условий для признания капитальных вложений в бухгалтерском учете два, и соблюдены они должны быть одновременно:

а) понесенные затраты обеспечат получение в будущем экономических выгод организацией в течение периода более 12 месяцев или обычного операционного цикла, превышающего 12 месяцев;

б) определена сумма понесенных затрат или приравненная к ней величина.

Ранее только затраты, приводящие к улучшению (повышению) первоначально принятых нормативных показателей функционирования объекта основных средств могли относиться к капитальным вложениям и в дальнейшем увеличивать стоимость основных средств организации. Иными словами, это были затраты на модернизацию и реконструкцию объекта основных средств. А затраты на восстановление объекта основных средств признавались расходами периода, к которому они относились.

Теперь каждый раз при замене частей, проведении ремонта, технических осмотров или технического обслуживания уже имеющихся объектов основных средств необходимо проверять произведенные затраты на соответствие условиям признания в качестве капитальных вложений, что скорее всего усложнит жизнь бухгалтеру.

Например, произведена замена части объекта основных средств, которая будет использоваться в течение более 12 месяцев и имеет существенную стоимость. В таком случае данные затраты должны быть учтены на счете 08 в составе капитальных вложений. Проведен капитальный ремонт, или техническое обслуживание, или осмотр, которые являются существенными по стоимости, и следующий такой ремонт, осмотр или обслуживание должны быть более, чем через 12 месяцев. Тогда снова данные затраты отвечают условиям признания и должны отражаться в составе капитальных вложений.

Также существует ряд объектов основных средств, условия эксплуатации которых предполагают проведение плановых ремонтов. Плановые ремонты, как правило, проводятся более, чем через 12 месяцев, и имеют существенную стоимость, утвержденные смету и сроки. Как раз такие ремонты разработчики относят к капитальным вложениям.

Напротив, затраты на ежегодное техническое обслуживание транспортных средств будут расходами текущего периода, поскольку связаны с поддержанием исправности данных транспортных средств. Аналогично, затраты на неплановые ремонты (когда не понятно, когда произойдет следующая поломка) связаны с поддержанием работоспособности основного средства и являются расходами текущего периода.

И Минфин разъяснил, что к капитальным вложениям точно не относятся:

-

затраты на поддержание работоспособности или исправности основных средств,

-

их текущий ремонт;

-

затраты на неплановые ремонты основных средств, обусловленные поломками, авариями, дефектами, ненадлежащей эксплуатацией, в той степени, в которой такие ремонты восстанавливают нормативные показатели функционирования объектов основных средств, в том числе сроки полезного использования, но не улучшают и не продлевают их.

Затраты на неплановые ремонты основных средств могут относиться к капитальным вложениям только в случае, если такие ремонты улучшают нормативные показатели функционирования объектов или продлевают сроки их полезного использования.

Стоит отменить, что данная новация сближает учет по российским и международным стандартам, поскольку такой подход в МСФО был изначально, и составителям отчетности по МСФО требовалось в случае существенности сумм вносить корректировки к данным бухгалтерского учета для приведения его в соответствие с требованиями МСФО (IAS) 16 (п.13, 14).

Единица учета капитальный вложений: новация ФСБУ 26/2020 №4

В МСФО действует один стандарт МСФО (IAS) 16 «Основные средства», национальных стандартов в России будет два: ФСБУ 26/2020 о том из чего складывается стоимость будущего объекта основных средств, и ФСБУ 6/2020 о его последующем отражении уже после принятия к учету. Оба стандарта вступают в действие с бухгалтерской отчетности за 2022 год.

Очевидно, что ФСБУ 26/2020 и ФСБУ 6/2020 должны быть взаимоувязаны, и такой красной нитью между стандартами выступает единица учета.

В информационном сообщении ИС-учет-28 от 03.11.2020 Минфин обращает внимание, что единица учета капитальных вложений - это приобретаемый, создаваемый, улучшаемый или восстанавливаемый объект основных средств, что существенно отличается от ранее применяемой практики, когда учет долгосрочных инвестиций велся в целом по строительству и по отдельным объектам, входящим в него; по приобретаемым отдельным объектам основных средств.

Теперь единица учета капитальных вложений – это единица учета будущих основных средств. Необходимо уже на этапе приобретения или создания объекта основного средства понимать, какой будет объект основных средств и входящие в него инвентарные объекты в последующем, будет ли готовый объект основных средств требовать капитального или планового ремонта, дорогостоящих технических осмотров или обслуживаний.

Так называемый «котловой» или агрегированный метод учета, при котором на счете 08 аккумулировались все затраты по строительству или приобретению объекта основных средств, а уже по итогам завершения формировались объекты для отражения на счете 01 не будет применим после вступлению в силу ФСБУ 26/2020.

Новация №5 что включить, а что исключить: оценочные обязательства, вторсырье, сверхнормативный расход

ФСБУ 26/2020 уточняет порядок учета отдельных видов затрат. В частности, в сумму фактических затрат включается величина возникшего при осуществлении капитальных вложений оценочного обязательства, в том числе по будущему демонтажу, утилизации имущества и восстановлению окружающей среды. Напомним, что ранее встречались организации, которые не включали стоимость таких обязательств в сумму фактических затрат на создание (приобретение) объекта основных средств, руководствуясь действующим ПБУ 6/01.

Тем не менее Минфин указывал на такую необходимость в своих разъяснениях в 2011 году и писал о том, что положением по бухгалтерскому учету «Оценочные обязательства, условные обязательства и условные активы» (ПБУ 8/2010), утвержденным приказом Минфина России от 13.12.2010 № 167н, предусмотрено включение в стоимость актива величины оценочного обязательства при его признании.

В связи с этим первоначальная стоимость всех потенциально опасных для экологии основных средств при их приобретении, создании, реконструкции или модернизации должна включать признанную величину оценочного обязательства по восстановлению нарушенной экологической системы, отражающую наиболее достоверную денежную оценку затрат, необходимых для расчетов по этому обязательству, по состоянию на отчетную дату (например, на возмещение затрат, которые организация, как ожидается, понесет при исполнении оценочного обязательства при демонтаже объекта и утилизации основных средств и восстановлении природных ресурсов на занимаемом им участке).

Теперь необходимость включения возникшего при осуществлении капитальных вложений оценочного обязательства по демонтажу, утилизации и восстановлению окружающей среды зафиксирована и в ФСБУ 26/2020. Речь идет о бухгалтерской записи по дебету счета 08 и кредиту счета 96, при этом оценочное обязательство будет представлять из себя отдельный инвентарный объект в рамках создаваемого объекта основных средств.

Второе уточнение снова сближает национальные стандарты с МСФО и предлагает уменьшать величину капитальных вложений на расчетную стоимость полученной в ходе их осуществления продукции, вторичного сырья, других материальных ценностей, которые организация намерена продать или иным образом использовать. Ранее подобное требование в РСБУ не формулировалось. Это может быть готовая продукция, полученная при испытаниях объектов капитальных вложений, которую организация намерена продать, или остатки строительных материалов, которые организация намерена использовать для текущего ремонта этих объектов.

В зависимости от предназначения материальные ценности необходимо оприходовать по расчетной стоимости на дебет счетов 43 или 10 соответственно и кредитовать счет 08, уменьшая тем самым величину капитальных вложений. При этом расчетная стоимость таких ценностей может быть определена исходя из их справедливой стоимости, чистой стоимости продажи, стоимости аналогичных ценностей, но не может быть выше суммы затрат, из которой вычитается эта стоимость.

Третье уточнение исключает из стоимости капитальных вложений затраты, возникшие в связи с ненадлежащей организацией процесса осуществления капитальных вложений (сверхнормативный расход сырья, материалов, энергии, труда, потери от простоев, брака, нарушений трудовой и технологической дисциплины). Это меняет подход к учету таких затрат на этапе создания объекта основных средств, поскольку ранее такие затраты подлежали включению, как правило, в капитальные вложения. А также поддерживает общее направление против «котлового» или агрегированного учета затрат. Только затраты в соответствии с утвержденным планом (сметой) должны быть включены в стоимость капитальных вложений, а сверхнормативные расходы – отнесены на убытки текущего периода.

Новация №6: дисконтирование

При строительстве в текущих условиях пандемии эффективным механизмом управления своим платежным балансом для организаций по-прежнему являются закупки на условиях коммерческого кредита, то есть с предоставлением отсрочек (рассрочек) платежа на период, превышающий обычные условия делового оборота. И новый ФСБУ 26/2020 уделяет учету таких закупок отдельное внимание.

При приобретении материальных ценностей для создания капитальных вложений на условиях отсрочки (рассрочки) платежа на период, превышающий 12 месяцев или установленный организацией меньший срок, в капитальные вложения включается сумма денежных средств, которая была бы уплачена организацией при отсутствии указанной отсрочки (рассрочки). За исключением случаев, когда такие проценты должны быть капитализированы в соответствии с п.23 МСФО (IAS) 16.

Напомним, что ранее учет велся в суммах, фактически уплачиваемых поставщику по договору. Стоит отметить, что аналогичное положение содержится в ФСБУ 5/2019, с которым бухгалтеры уже успели познакомиться в 2021 году, тем не менее вопросы на практике еще остаются.

Рассмотрим механизм расчетов на примере:

1 января 2022 года Компания А приобрела производственное оборудование для капитальных вложений на условиях отсрочки платежа на 2 года за 150 000 руб. Аналогичное оборудование на условиях немедленной оплаты стоило бы компании 105 000 руб.

На 01.01.2022 Компания А должна признать обязательство за приобретенное оборудование в размере 105 000 руб. Запись на счетах бухгалтерского учета на 01.01.2022 года по дебету счета 08 и кредиту счета 60 в сумме 105 000 руб. Поскольку стоимость объекта основных средств представляет собой эквивалент цены при условии немедленной оплаты денежными средствами на дату отражения в учете.

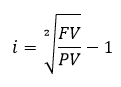

Далее необходимо определить процентную ставку, которую заложил поставщик в условия данной отсрочки. Формулу для расчета процентной ставки можно использовать:

Где i – процентная ставка, FV – будущая стоимость, PV – текущая стоимость, 2 (n) – в данном примере период отсрочки 2 года.

Рассчитаем процентную ставку: i = 19,52%. Сделаем проверку: (150 000*1)/(1+0,1952)2=105 000

На счетах бухгалтерского учета будет отражены следующие записи:

На 01.01.2022

Дебет 08 Кредит 60 в сумме 105 000 руб. – отражена стоимость капитального вложения в производственное оборудование.

Дебет 76 субсчет «Отложенные проценты» Кредит 60 в сумме 45 000 руб. – отражены отложенные проценты по коммерческому кредиту.

Таким образом, при сверке с контрагентом расхождений не возникнет.

На 31.12.2022

Дебет 91-2 Кредит 76 субсчет «Отложенные проценты» в сумме 20 496 руб. (105 000 * 19,52% = 20 496 руб.) – начислены проценты за 1-й год отсрочки.

На 31.12.2023

Дебет 91-2 Кредит 76 субсчет «Отложенные проценты» в сумме 24 504 руб. ((105 000 + 20 496)*19,52% = 24 504 руб.) – начислены проценты за 2-й год отсрочки.

В сумме начисленные проценты за весь период отсрочки составили 20 496 + 24 504 = 45 000 руб.

Стоит отметить, что при формировании бухгалтерской отчетности дебетовое сальдо по счету 76 субсчет «Отложенные проценты» должно уменьшать обязательство, отраженное по кредиту счета 60.

В случае приобретения уникальных материальных ценностей, стоимость которых без отсрочки (рассрочки) может быть неизвестна организации, процентную ставку рекомендуется определить равной процентной ставке по привлеченным заемным средствам на аналогичных условиях. Иными словами, ее можно запросить в банке.

Обесценение: новация №7

Прорывной новацией ФСБУ 26/2020 по праву можно считать введение обязательной проверки капитальных вложений на обесценение и учет изменения их стоимости вследствие обесценения. Ключевые слова в данном случае – это обязательная проверка. Иными словами, нельзя в учетной политике будет зафиксировать, что организация такую проверку не проводит.

Минфин не стал подробно расписывать как такого рода проверка должна проводиться и дал ссылку на Международный стандарт финансовой отчетности (IAS) 36 "Обесценение активов", введенный в действие на территории Российской Федерации приказом Минфина России от 28 декабря 2015 г. N 217н.

В части учета изменения стоимости вследствие обесценения речь идет о бухгалтерской записи по дебету счета 91-2 и кредиту счета 08. Но рекомендуем предусмотреть отдельный субсчет для обесценения для дальнейшего его учета в случае, например, улучшения ситуации и необходимости данное обесценение восстановить.

Предлагаем более подробно рассмотреть, что включает в себя проверка на обесценение. Так, в соответствии с МСФО (IAS) 36 организация должна на конец каждого отчетного периода оценить, нет ли каких-либо признаков обесценения активов. В случае наличия любого такого признака организация должна оценить возмещаемую сумму актива.

При оценке наличия признаков возможного обесценения активов организация должна рассмотреть внешние и внутренние источники информации и сделать вывод о наличии или отсутствии признаков возможного обесценения.

Признаками возможного обесценения будут:

(a) наличие наблюдаемых признаков того, что стоимость актива снизилась в течение периода значительно больше, чем ожидалось в связи с течением времени или при обычном использовании;

(b) в течение периода произошли или произойдут в ближайшем будущем значительные изменения, имеющие неблагоприятные последствия для организации в технических, рыночных, экономических или правовых условиях, в которых организация осуществляет деятельность, или на рынке, для которого предназначен актив;

(c) рыночные процентные ставки или иные рыночные нормы доходности инвестиций повысились в течение периода, и данное увеличение, вероятно, окажет существенное влияние на ставку дисконтирования, используемую при расчете ценности использования, и приведет к существенному снижению возмещаемой суммы актива;

(d) балансовая стоимость чистых активов организации превышает ее рыночную капитализацию;

(e) существуют признаки устаревания или физической порчи актива;

(f) значительные изменения, имеющие неблагоприятные последствия для организации, произошли в течение периода или, как ожидается, произойдут в ближайшем будущем в отношении интенсивности и способа использования или ожидаемого использования актива. Данные изменения включают простой актива, планы по прекращению или реструктуризации деятельности, к которой относится актив, планы по выбытию актива до ранее запланированной даты.

(g) показатели внутренней отчетности указывают на то, что экономическая эффективность актива хуже или будет хуже, чем ожидалось

Таким образом, на каждую отчетную дату организации нужно будет заново посмотреть на свои незавершенные капитальные вложения и оценить наличие признаков обесценения. В случае наличия любого такого признака организация должна оценить возмещаемую сумму актива. Ключевое слово в данном случае будет «любого». Если у организации есть объекты капитальных вложений, завершение которых не состоялось в запланированные изначально сроки по причинам отсутствия финансирования или изменения планов (или технологий), то руководству необходимо будет подготовить достаточное серьезное обоснование отсутствия признаков обесценения, если это соответствует действительности.

Тем не менее не стоит сгущать краски, поскольку МСФО позволяет при определении необходимости оценивать возмещаемую сумму актива применить концепцию существенности. Например, если предыдущие расчеты показывают, что возмещаемая сумма актива значительно выше его балансовой стоимости, организации не нужно повторно оценивать возмещаемую сумму актива, если не произошло событие, устраняющее данную разницу.

Кроме того, при наличии признаков возможного обесценения актива это может указывать на то, что оставшийся срок полезного использования, метод амортизации или ликвидационная стоимость актива должны быть пересмотрены и скорректированы в соответствии со стандартом, применимым к данному активу, даже если никаких убытков от обесценения в отношении этого актива не признается.

МСФО определяет возмещаемую сумму как справедливую стоимость актива за вычетом затрат на выбытие или ценность использования в зависимости от того, которая из данных величин больше.

Для тех организаций, которые не готовят отчетность по МСФО и ранее не сталкивались с данным стандартом, следуем отметить, что не всегда существует необходимость в определении и справедливой стоимости актива за вычетом затрат на выбытие, и ценности использования. Если один из данных показателей превосходит балансовую стоимость актива, актив не обесценен, что исключает необходимость в оценке другого показателя.

Если же вам предстоит сделать расчет ценности использования, необходимо определить будущие денежные потоки, которые организация ожидает получить от использования актива, с учетом временной стоимости денег. Руководству организации необходимо будет применить обоснованное суждение в отношении прогнозов денежных потоков, ставок дисконтирования и прочих факторов данного расчета. Возможно это будет затруднительно и потребует привлечение эксперта, поэтому рекомендуем провести предварительный анализ своих капитальных вложений заранее.

Как перейти на новый ФСБУ 26/2020: новация №8

Организация обязана начать применять ФСБУ 26/2020, начиная с бухгалтерской отчетности за 2022 г. Вместе с тем организация вправе принять решение о досрочном применении этого стандарта уже в 2021 году. Массового досрочного применения нового стандарта на практике не произошло.

Основным порядком перехода на ФСБУ 26/2020 является ретроспективный, т.е. как если бы этот стандарт применялся с момента возникновения затрагиваемых им фактов хозяйственной жизни. При таком переходе показатели по счету 08 по состоянию на 31 декабря 2020, 31 декабря 2021 и 31 декабря 2022 должны быть сформированы, как если бы новый порядок учета применялся всегда. Это может быть достаточно сложно и трудоемко для осуществления на практике, в особенности для организаций с существенной долей незавершенных капитальных вложений в валюте баланса. Поэтому не обошлось и здесь без новаций.

Минфин предусмотрел для облегчения перехода на новый порядок учета капитальных вложений в бухгалтерской отчетности, начиная с которой применяется ФСБУ 26/2020, применение перспективного перехода на новые требования к формированию в бухгалтерском учете информации о капитальных вложениях, т.е. только в отношении фактов хозяйственной жизни, имевших место после начала применения ФСБУ 26/2020, без изменения сформированных ранее данных бухгалтерского учета. Иными словами, сформированные капитальные вложения на счете 08 оставить как есть по состоянию на 31 декабря 2021 года, а применять уже новый порядок учета для вновь созданных объектов после 1 января 2022 года. Тем не менее это не означает, что по состоянию на 31 декабря 2022 года организации будут освобождены от проведения проверки на обесценение объектов капитальных вложений, отраженных до перехода на новый ФСБУ 26/2020.

Следует не забыть, что избранный организацией способ отражения последствий изменения учетной политики должен быть раскрыт в первой бухгалтерской отчетности, составленной с применением ФСБУ 26/2020.